門外漢對加密的最大誤解是什麼:比特幣這樣的加密貨幣不是「真實的」,因為它們沒有現實世界中硬資產的支持;它們具有高度投機性,而波動的價格可能會讓不成熟的投資者蒙受損失;有的甚至很荒謬,Meme 幣和BAYC 那些「小圖片」的售價一度高達數百萬美元。

您不必肯定這些評價(我不這麼認為,至少不完全這麼認為。)但不管你接不接受,這些都是大多數銀行、金融機構、政府和數十億「普通人」仍未購買加密貨幣的部分原因。

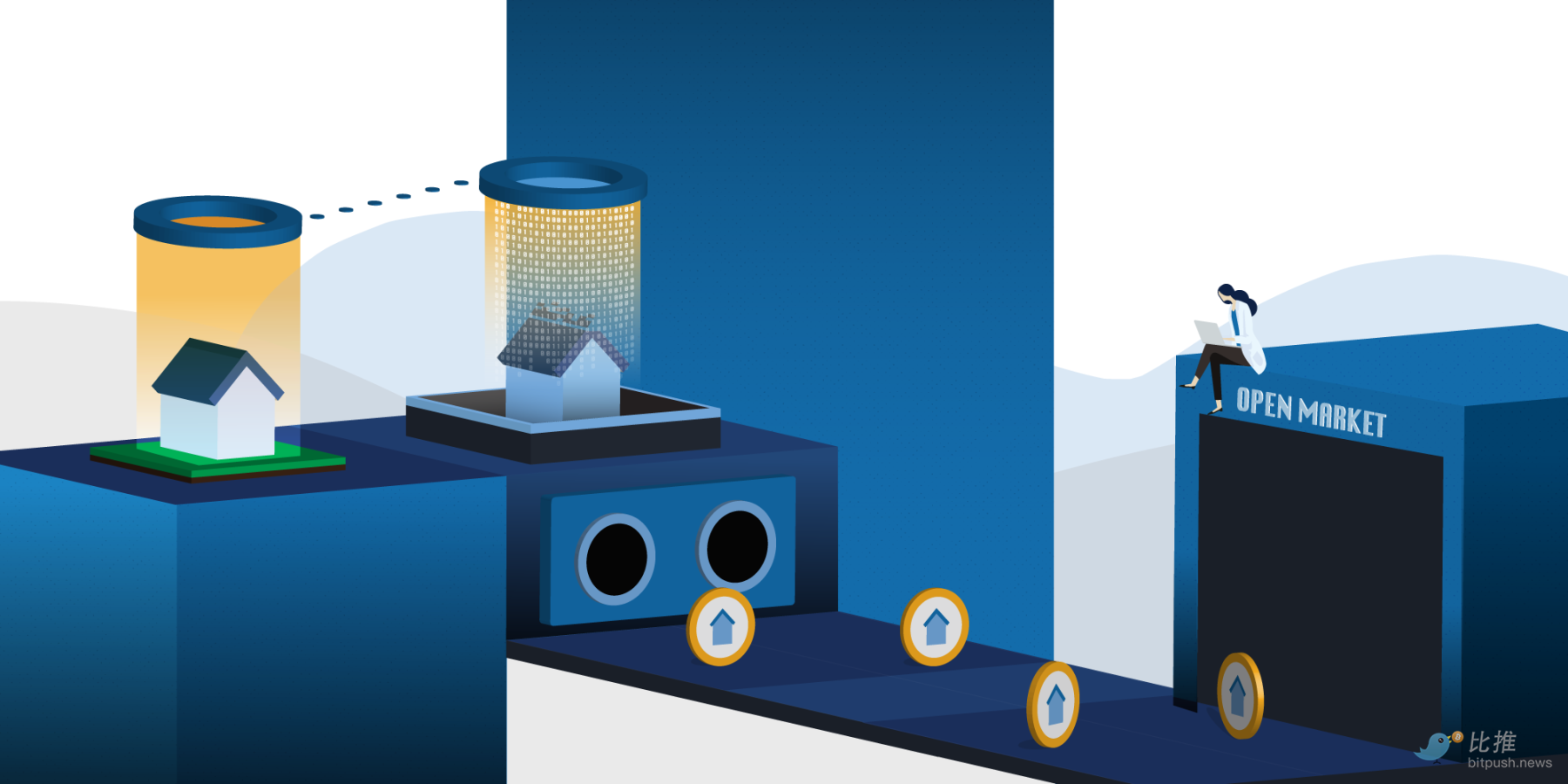

但是,如果下一代加密貨幣不是由他們從未聽說過的「神奇互聯網貨幣」組成,而是由股票、債券、汽車和人們真正關心的現實事物的加密「代幣化」組成,會怎樣呢?

消費者–包括華爾街的質疑者–開始關注現實世界資產的代幣化(RWA:Real World Assets Tokenization),這種興趣在加密熊市期間悄然飆升。Centrifuge 首席執行官兼聯合創始人 Lucas Vogelsang 表示,代幣化可以「為當今非流動性的事物創造流動性」,該公司已對超過4 億美元的RWA 進行了代幣化。

雖然大多數加密貨幣都是一種全新的資產——從比特幣到以太坊再到狗狗幣——但代幣化將來自「現實」世界的資產放在鏈上,將區塊鏈的優勢與現實世界的資產結合起來。

代幣化的「對象」幾乎可以是任何東西。藝術品、房地產、奢侈品、酒瓶、汽車、碳信用額以及國庫券和股票等金融工具——它們都可以上鍊。

致力於RWA 代幣化的Monetalis 集團首席執行官Allan Pedersen 表示:「我們正在努力將一切都變成代幣,然後將嘗試是否可以消除底層系統的所有成本」。Pedersen 表示,他們已將12 億美元的國庫券代幣化,並將它們用作 MakerDAO 上的抵押品。

甚至知識產權也可以代幣化。Maple 首席執行官兼聯合創始人 Sid Powell 表示:「想像一下經營YouTube 頻道的人,他製作了一些美食視頻。」Maple 將資產代幣化,然後將其轉化為抵押品。現在想像一下,這位風趣且富有魅力的YouTuber 已經吸引了大量觀眾,她每月從YouTube 廣告收入中賺取50,000 美元。

創作者可以將該版權代幣化並將其出售給金融中介。Powell 解釋:「我們從他們那裡購買了代幣版權。我們擁有他們YouTube 烹飪視頻的所有版稅流的權利」,如果每年的特許權使用費價值為60 萬美元,金融家可以以55 萬美元的價格購買(允許一些內置收益),這為廚師提供了針對這些未來收入的貸款。

Powell 表示,這種模式已經在大型音樂公司和私募股權公司領域很流行,但規模較小的公司無法使用。代幣化使這些工具更具包容性。Ava Labs 機構和資本市場業務開發總監Morgan Krupetsky 表示:「代幣化有可能使借款人進入資本市場變得民主化。較小的交易規模和較低的投資門檻將是可行的。」

即使是「糧食運輸」等更傳統的商業項目也可以從代幣化中受益。

另一個假設:托運人想要跨洋運送穀物。通常,托運人會從銀行獲得融資。他們用糧食來抵押貸款。Powell 認為,這是非常適合鏈上的東西,因為涉及跨境金融。他認為當前的系統類似於Blockbuster Video 與Netflix。他說:「如果我是Blockbuster,目前在巴西,並且我想為保加利亞的客戶提供服務,我必須在保加利亞設立Blockbuster 分公司,如果我是Netflix,那麼這個人只需擁有互聯網連接即可。」

回到糧食運輸。運輸方現在不僅可以從巴西或保加利亞的銀行獲得貸款,還可以通過代幣化從地球上任何地方找到資本。Powell 表示:「它將全球金融市場變成了同一個結算中心。」

也許普通人並不關心運送糧食。但金融領域的訴訟人員可以進行數學計算,他們可以想像各種可能性,並且他們可以預見金融市場的徹底轉型。波士頓諮詢集團的一份報告表明,到2030 年,代幣化的RWA 市場可能會膨脹至16 萬億美元。這是一個非常抽象的數字形象。因此,我們可以這樣來類比:考慮比特幣目前的市值為6000 億美元,如果比特幣的市值是16 萬億美元呢?每個比特幣將價值80 萬美元!

歡迎來到RWA 利潤豐厚的世界。

私募股權、股票代幣化的優勢

代幣化並不是一項新技術;它只是得到了新的採用和喜愛。代幣化自2017 年以來就已經存在,這與早期採用者在NFT 進入主流之前幾年對其進行的修改(如 CryptoPunks、Rare Pepes)相呼應,現在他們正迎來好時機。

基礎設施得到了改善,入門變得更加容易,機構對代幣感到好奇,令人驚訝的經濟力量刺激了採用。財務顧問Adam Blumberg 在CoinDesk 專欄中寫道:「隨著利率上升,許多RWA 期權通過利息提供兩位數的回報,且沒有加密貨幣波動風險。他們可以在傳統金融無法或不願進入的市場提供低風險貸款,並保持流程高效。」

儘管 FTX 和2022 年的一系列事件打擊了加密形象,但銀行和政府已經悄悄地——幾乎是秘密地——涉足RWA 的代幣化。

新加坡金融管理局目前正在對債券進行代幣化;他們正在與星展銀行和摩根大通合作。黃金正在被代幣化。美國銀行(BoA)的研究發現,僅黃金的代幣化市場就超過了10 億美元,因為「代幣化黃金提供了實物黃金的敞口、24/7 實時結算、無管理費、無存儲或保險成本。」

一些代幣化項目也不是什麼新鮮事兒——比如對國庫券進行代幣化——但Krupetsky 表示,它們可以削減認證、承保、資產監控和資金支付等方面的成本,因為這種繁文縟節「向來都是繁重的、手動的和耗時的」。這就是銀行和企業感興趣的部分原因。

安永會計師事務所最近的一份報告發現,「機構認為代幣化前景廣闊,並希望在未來兩年內更快地投資代幣化資產以及將自己的資產代幣化。」該公司進行的一項調查發現,57%的機構投資者希望投資代幣化資產。

代幣化對TradFi 的吸引力在哪兒?

先說私募股權基金。另一家將RWA 代幣化的初創公司 Swarm 的聯合創始人Philipp Pieper 表示:「區塊鏈可以取代整個基金,智能合約可以做基金經理通常做的事情,但會降低100 到200 個基點。」

對於更排他性的「封閉式」私募股權基金來說,代幣化可以使業務做起來更加順暢。假設一家名為Annoyingly Wealthy Group 的私募股權基金聯合收購了一家公司。他們投資這家公司至少五年。他們什麼時候可以出售併計入利潤?Annoyingly Wealthy 的成員可能不會就時間達成一致。

第五年後,有些人可能想碰碰運氣,希望公司(他們現在擁有的)不斷發展。有些人可能認為「頂部已經到來」(因為公司現在正處於其價值的頂峰,所以他們應該高價出售)。有些人可能只是想把資金用於其他事情。正如Pieper 所描述的那樣,通過代幣化,你可以為基金建立一個「基於智能合約的二級市場」,這為他們提供了一種「根據他們所看到的情況,部分降低風險或增加風險的結構化方式」。

對於那些不從事高端金融工作的人來說,他們可能對股票基金的內部運作模式感到陌生。讓富有的風險投資家的生活變得更加舒適也許並不是中本聰最初的願景。話又說回來,這些創新吸引了傳統金融的重要參與者,而這些正是區塊鍊和加密貨幣廣泛採用所需要的影響者——無論你喜歡與否。

Centrifuge 首席執行官Vogelsang 表示,「我們在某種程度上依賴大型貸款機構」進入該領域。他表示,如今 DeFi 的早期採用者人數還不夠多,不足以將空間擴大到100 萬億美元,而這正是他認為的最終市場潛力。Vogelsang 稱:「這些錢將來自養老基金、銀行和現有公司,因此,最重要的工作是讓他們熟悉這項技術,並讓他們理解它,這樣他們就會開始使用。」

甚至股票也可以代幣化。也許你會覺得這很奇怪,甚至有點毫無意義,因為股票買賣似乎相當容易,而且便宜,嘉信理財/Robinhood 都提供零佣金選擇。但表面之下也有好處。

Sologenic 將股票、ETF 和大宗商品等證券代幣化,該公司聯合創始人Bob Ras 表示,「你買不到特斯拉、亞馬遜或Netflix 的一小部分,當你代幣化時,用戶可以購買這些股票的一小部分。」

Ras 承認,通過Robinhood 應用程序,用戶實際上可以購買特斯拉或亞馬遜的部分股票,但他表示,這只是因為Robinhood 本身持有大量熱門股票,並允許用戶從應用程序內購買部分股份。(用戶是否買賬只有時間才能證明。)

當您購買或出售代幣時,結算是即時的。這在交易中很重要。在當前的金融體系中,即使是在華爾街大公司,交易也仍然需要兩到三天的時間才能完全結算。這是有代價的。銀行、對沖基金和交易櫃檯都渴望在資金到位後立即部署——代幣化可以讓他們的資金更快地發揮作用。

代幣化甚至可以消除美元的中間商。投資者將一種資產(如特斯拉股票)換為另一種資產(如沃爾瑪股票)是很常見的。在代幣化的情況下可以更快地做到這一點。在Ras 稱之為「交叉轉換」的過程中,用戶可以將特斯拉代幣直接交換為沃爾瑪代幣。Ras 說,用戶可以在去中心化交易所找到並創建自己的交易對,此外,因為從未以美元出售,所以不需要繳納資本利得稅。(當然,未來的監管有可能彌補這個漏洞。)

股票代幣化如果確實更便宜、更高效,並且最終擴展成為新常態,那麼其影響可能會以難以想像的方式改變華爾街。股票可以像加密貨幣一樣24/7 進行交易。通常,大部分交易發生在美國東部時間上午9:30 至10:30 之間,所有美國企業都會根據周一至週五美國股市的既定節奏來製定盈利報告、溝通和財務決策(例如股息回購)。代幣化——如果它完全成為主流——可能會擾亂所有的金融市場。

Pieper 將代幣化稱為「金融科技2.0」。他認為代幣化是ETF(交易所交易基金)的自然發展,ETF 是20 世紀90 年代初創建的。ETF 改變了股票市場;代幣化也可以起到同樣的作用。ETF 讓投資者能夠投資一籃子主題資產,例如航空公司、醫療保健或能源。通過代幣化,該投資組合可以變得「原子化」,創建股票和加密貨幣以及其他尚未發明的資產類別的任意組合,「將用戶置於金融工具設計的核心」。代幣化創建了流動性池,這些池可以賺取收益。

如果你對「收益」這個詞感到警覺,這是情有可原的。正是對高收益的承諾導致了2022 年像 Celsius 等公司的崩潰。時任Celsius 首席執行官Alex Mashinsky 自信地告訴用戶,由於比銀行「風險小得多」,Celsius 成功地「實現了高個位數或低兩位數」的回報。(隨後該公司申請破產,而紐約總檢察長指控Mashinsky 欺詐。)

讓我們再往回看。2008 年,銀行通過交易巴洛克式的金融方案(他們當時並沒有完全理解,其中包括捆綁式次級貸款)來賺取利潤。我們都知道接下來發生了什麼,不良貸款,銀行搖搖欲墜,經濟崩潰。因此,如果我們通過RWA 創建一個巧妙的新貸款和債務體系,我們是否只是在重複歷史並增加金融危機的可能性?

Vogelsang 承認該技術「可能會創造出許多危險的不良產品」,但他認為,這些DeFi 工具的本質本質是實現透明度並降低崩潰的可能性。Vogelsang 說:「2008 年的很多問題是人們並不真正了解它(次貸捆綁式銷售)是什麼,沒有人真正知道。零售用戶不知道,也沒有人真正知道。」

代幣化是透明的。資產和負債是有目共睹的。Hyperledger 基金會執行董事Daniela Barbosa 表示:「資產所有權、轉移和交易的詳細信息可以記錄在區塊鏈上,提供可驗證和可審計的歷史記錄。這種透明度既增強了信任,又減少了欺詐。」 因此,理論上,有了這種透明度,就會更容易發現系統性風險。

當然,這裡的關鍵詞是理論上。加密貨幣領域的很多事情「聽起來」都是透明且無風險的,這一點Terra 的投資者很清楚。

監管疑慮

目前所有加密貨幣中價值數万億美元的問題是:「美國證券交易委員會是否認為它是一種證券?」 將現實世界的證券代幣化的一個令人高興的好處是,對於所說的代幣是否是一種證券沒有任何爭議。事實就是如此。Pieper 稱:「其他一些項目內置了虛假實用程序,使其看起來不是證券。」 因此,Swarm(以及許多其他代幣化項目)目前僅適用於經過認證的投資者。

也就是說,吸引「合格投資者」並不是代幣化的終途。它的支持者認為他們可以幫助普通人,例如小企業貸款。私人信貸是一個對於小公司來說流動性較差的市場,這為大公司提供了幫助。Vogelsang 表示:「當谷歌發行債券時,你可以很容易地購買和交易它,」這是他們只支付比國債收益率略高的溢價的原因之一,所以按照今天的利率計算,溢價可能是6%。如果是小型企業?由於該貸款沒有流動性市場,因此選擇很少,而且需要支付15% 的利率。這意味著需要向客戶收取更多費用,從而為谷歌帶來巨大的優勢。

Vogelsang 稱:「代幣化確實改變了一切,創造了公平的競爭環境。」 他承認,我們永遠不會達到谷歌和小企業支付相同利率的地步——向小企業貸款的風險比向谷歌更大——但創造流動性有助於縮小差距,「這就是創辦Centrifuge 的動機」。

Maple 創始人Sid Powell 的觀點類似。他認為RWA 的代幣化是為普通民眾提供真正利益的一種方式,這可以幫助加密領域從投機和賭博的聲譽中恢復過來。「RWA 的一個重要主題是,鏈上貸款如何真正觸及現實世界的企業,並幫助它們成長?」

Pieper 說:「也許最受歡迎的代幣化項目是我們認為理所當然的項目——現金。「現金正在被代幣化。它被稱為穩定幣。這是一種現實世界的資產,正在鏈上複製,然後變得可交易。」中央銀行數字貨幣(CBDC)本質上是存在於分佈式賬本上的中央銀行貨幣的代幣化版本,將降低跨境交易和結算的成本並大大縮短時間。

自2014 年 Tether 推出以來,現金的代幣化就一直在發生,可能會產生全球性的影響。Pedersen 指出,「世界貨幣市場是一個以美元計價的貨幣市場」,並且「所有這些以美元計價的抵押品都位於「許多不同的地方」。沒有人知道它的確切大小。沒有人具有透明度」,Pedersen 將以美元計價的抵押品池描述為「完全黑暗」,因此當系統失敗時,它「每次都會毀掉整個世界」。

相反,如果美元市場是放在區塊鏈上的抵押品呢?Pedersenr 認為:「你將開始擁有一個透明的世界貨幣市場,央行將了解正在發生的事情」,這將有助於避免下一次金融災難。

代幣化的這些好處——沒有加密貨幣價格投機的下行風險——是許多人認為其採用不可避免的原因。Ava Labs 的Krupetsky 預測:「越來越多的資產將被代幣化,以至於我們不再區分代幣化資產和非代幣化資產」,就像我們「不再區分營銷和數字營銷」,這都是營銷。

也許如果世界真正變得代幣化,「現實世界資產」將拋棄笨重的「現實世界」,成為真正的資產。